制药行业企业境外上市—香港资本市场(中篇)

前言

在我们此前发表的《制药行业企业境外上市—香港资本市场(上篇)》文章中,曾为大家对比了大陆A股市场和中国香港资本市场的差异,并进一步介绍了“红筹”模式。在本文中,我们将挑选出平安好医生、百济深州以及药明康德三家企业,并以此为例为大家介绍医药领域企业赴港上市的架构搭建。

红筹构架的主流模式——直接控股与VIE

民营企业在境内创立与发展到一定程度,企业家和投资人都会产生上市意图,借助资本市场的力量谋求更多的空间与利润。但按照香港联交所(HKEx)的《上市规则》,赴港IPO要么以H股方式通过中国证监会审批后向其提出申请,要么以香港、开曼、百慕大这三地的公司作为上市主体(其他司法权领域的企业将由HKEx作为个案单独评判)。

由此,境内企业家通常以自然人身份在海外设立特殊目的公司(Special Purpose Vehicle,简称“SPV”),获得外汇来源后再返程现金收购或投资控制境内企业的资产与业务,最终以注册于香港或开曼或百默大的公司申请上市(离岸中心开曼群岛是目前最多的上市主体注册地)。

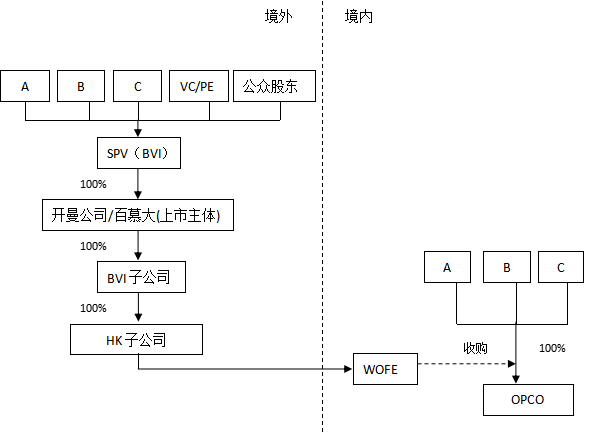

红筹的现有主流模式分为两种,一是对于我国并不限制或禁止外商投资的领域采取直接控股模式,即由先前设立的海外公司以在境内新设的外商独资企业(Wholly Owned Foreign Enterprise,简称“WOFE”)直接收购境内的原有业务运营主体公司(Operating Company,简称“OPCO”)的股权,完成红筹构架搭建(见下图);

二是基于我国《外商投资产业指导目录》(简称《负面清单》),对限制或禁止外商投资的领域(如增值电信、教育、影视娱乐、互联网视听等),采取“协议控制”或“合约安排”模式,亦称为“VIE”(Variable Interest Entities)模式,即由先前设立的海外公司以在境内新设的外商独资企业(WOFE)与境内的原有业务运营主体(OPCO)和OPCO的股东分别签署若干协议从而取得控制权、收益权并按国际会计准则合并报表,完成红筹构架搭建(见下图)。

医药行业红筹企业境外IPO案例分析

(1)平安好医生(HK.01833)——VIE模式

所述行业:【互联网医疗及健康服务】

上市地点:2018年5月在香港HKEX上市。

平安好医生股权构架图

注:摘自平安好医生招股书

平安好医生(以下简称“好医生”)是平安集团旗下专门从事移动平台线上医疗及健康服务,如家庭医生、消费型医疗、健康商城以及健康管理与互动计划的公司;其境内六家OPCO成立于2014年、分别从事移动互联网诊疗与健康服务、互联网医院、线上药品交易、线下药品配送等业务。好医生上述主营业务中,涉及以下中国政府禁止或限制外资进入的领域:

但其又希望以红筹模式赴海外上市集资,故采取VIE模式合理、合法的重组了好医生股权与业务构架:

A搭建海外持股平台和拟上市主体,并以信托之方式设立了员工股权激励计划项下的BVI公司;

B返程投资在国内注册了WOFE—“康健公司”;

C“康健公司”与“平安健康互联网公司”签署《独家业务合作协议》及配套协议,取得各OPCO的控制权与收益权;

D依据国际财务报告准则将六家OPCO合并入账至“康健公司”的经营业绩与财务报表。

完成合约安排后,好医生虽不直接持有OPCO的股权但却对其享有犹如附属公司一样的权利和权益。随后好医生先于2016年在境外获得12家机构投资者的A轮融资,又于2017年12月获得软银公司的Pre-IPO融资并申请上市,最终于2018年5月在香港成功进行了股票的全球发售。

(2)百济神州(HK.06160)——直接控股模式

所属行业:【生物制药】

上市地点:美国存托股份(American Depositary Receipts,简称ADR)于2016年2月在美国NASDAQ上市,2018年8月又将HKEX作为第二上市地进行了新股全球发售。

百济神州整体股权构架图

注:摘自百济神州招股书

百济神州集团是一家商业阶段的生物技术公司,最初的研发企业“北京百济”于2010在北京成立,一直专注于开发及商业化用于治疗癌症的创新型分子靶向及肿瘤免疫治疗药物,2016年2月上市前的核心药品处于后期临床试验阶段,且2017年9月起开始获取在中国大陆所销售的三种许可药物所带来的收入。

中国虽然严格规管药品(包括生物制品)生命周期的所有关键阶段,包括非临床研究、临床试验、上市批准、生产、广告及宣传、分销及药物警戒(即上市后安全报告责任),但却不禁止或限制外商投资药品的研发和生产领域,尤其鼓励外资参与肿瘤创新药物及若干其他种类药品制造产业。所以,百济神州无需参与VIE模式,而是以直接持股模式进行重组:

A于 2010 年底在开曼群岛注冊成立一家离岸公司作为拟上市主体,并由其在香港设立全资子公司“百济香港”;

B“百济香港”收购OPCO“北京百济”、“百济上海”,将其变更为WOFE;

C 2011年获得天使轮投资,2014年获得A轮投资, 2015年设立“百济苏州”制药厂并陆续在美国、澳洲等地设立子公司从事临床试验;

完成重组并整合旗下研发、临床、制造、营销等业务板块后,其于2016年在NASDAQ上市集资并于2017年透过“百济香港”在广州新设药厂“广州百济”,2018年香港联交所修改《上市规则》后,百济神州又依据十八A章的特殊规定作为连续亏损的生物科技公司于香港第二次成功上市。

(2)药明康德(HK.02359)——直接控股模式

所述行业:【药品与医疗器械的外包服务】

上市地点:2018年5月在上海证券交易所上市,2018年12月在香港联交所上市。

药明康德整体股权构架图

注:摘自药明康德招股书

药明康德于2000年12月在江苏无锡成立,目前是国际领先的开放式能力与技术平台公司,为全球制药及医疗器械等领域提供从药物发现、开发到市场化的全方位一体化的实验室研发和生产服务。

早期药明康德为谋求海外上市,重组了国内构架,因其提供的药品与医疗器械外包服务(CRO、CMO/CDMO)并不存在禁止或限制外商投资的问题,故其采取了直接持股的模式,在开曼群岛成立了上市主体Wuxi Pharma Tech并通过“药明康德维京”收购了国内的OPCO。

2007年,Wuxi Pharma Tech在纽交所(NYSE)上市。2015年底,该公司进行了私有化后退市,计划回归港股市场和A股市场。

2017年6月,药明康德集团其首先分拆旗下一部分生物制剂业务后完成“药明生物技术”(HK.02269)于香港主板上市;此后,药明康德集团的国内运营主体吸收新股东后,将原来的外商投资有限公司整体变更为股份公司以满足国内上市的主体条件及过往业绩之持续计算,并于2018年先后于沪市、HKEX发行了A股(603259)和H股(HK. 02359)。

结语

医药行业体系庞杂,而提供不同商品或服务的企业其自身特点也千差万别,导致其应适用的法律及监管条件也不尽相同,因此在搭建红筹架构的时候也非常个性化。因此在考虑企业赴海外上市融资时,应根据自身条件及特点,从合规和税务筹划角度谨慎选择上市地点、定制设计红筹架构,确保安全有效的成功上市,获取企业发展壮大的资本支持。

那么红筹结构的搭建中应当把握监管部门的哪些具体规范与指引?作为海外上市主要注册地之一的开曼群岛新颁行的《实质经济法》以及国内出台的《外商投资法》对红筹上市有何影响?我们将在下篇中继续为大家阐述。